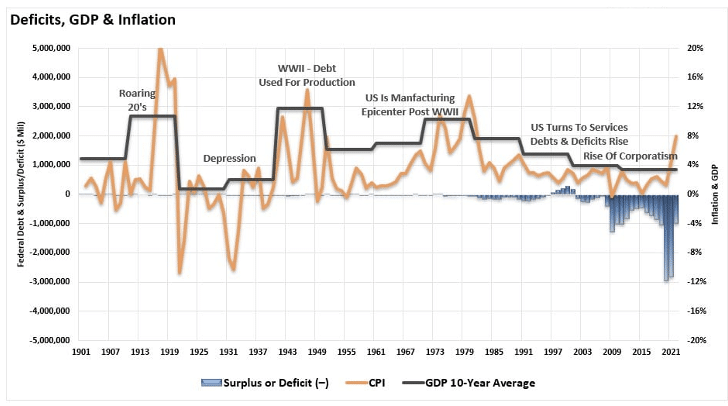

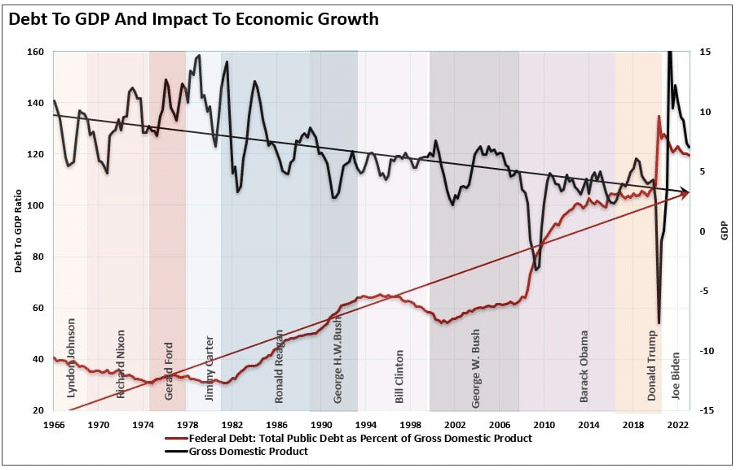

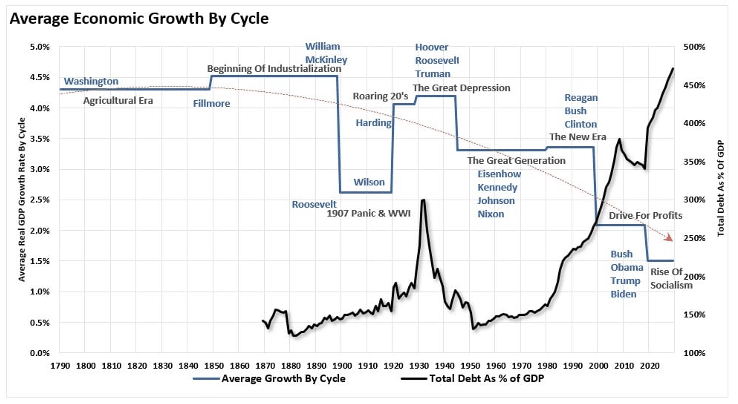

Während Washington in der Annahme, „mehr Ausgaben“ sei besser, einen scheinbar ungezügelten Kaufrausch fortsetzt, spielen Schulden und Defizite eine Rolle. Um die Auswirkungen von Schulden und Defiziten auf das Wirtschaftswachstum besser zu verstehen, müssen wir wissen, woher wir kommen. Die Grafik zeigt die jährliche Wachstumsrate der Wirtschaft über einen Zeitraum von 10 Jahren.

Seit 1990 Rückgang des Wirtschaftswachstum. Aber warum?

Was sofort ins Auge fallen sollte, ist, dass die durchschnittliche zehnjährige Wirtschaftswachstumsrate von 1900 bis 1990 mit Ausnahme der Zeit der Großen Depression etwa 8 % betrug. Seitdem ist jedoch ein deutlicher Rückgang des Wirtschaftswachstums zu verzeichnen.

Die Frage ist, warum? Natürlich war diese Frage in den letzten Jahren eine kontroverse Debatte, da die Schulden und das Defizit in den USA stark angestiegen sind.

Wie ich erläutern werde, kann davon ausgegangen werden, dass der Anstieg der Verschuldung für die Verlangsamung des Wirtschaftswachstums verantwortlich ist. Wir müssen unsere Diskussion jedoch mit der keynesianischen Theorie beginnen, die in den letzten 30 Jahren der Haupttreiber der Fiskal- und Geldpolitik war: Keynes behauptete, dass „ein allgemeines Überangebot entstehen würde, wenn die Gesamtnachfrage nach Gütern nicht ausreichte, was zu einem wirtschaftlichen Abschwung und damit zu Verlusten der potenziellen Produktion aufgrund einer unnötig hohen Arbeitslosigkeit führen würde, die aus den defensiven (oder reaktiven) Entscheidungen der Produzenten resultiert.“ In einer solchen Situation besagt die keynesianische Ökonomie, dass staatliche Maßnahmen zur Steigerung der Gesamtnachfrage eingesetzt werden könnten, wodurch die Wirtschaftstätigkeit gesteigert und Arbeitslosigkeit und Deflation verringert würden. Investitionen des Staates führen zu Einnahmen, was zu höheren Ausgaben in der Gesamtwirtschaft führt, was wiederum mehr Produktion und Investitionen anregt, die noch mehr Einnahmen und Ausgaben mit sich bringen. Die anfängliche Stimulation löst eine Kaskade von Ereignissen aus, deren gesamter Anstieg der Wirtschaftsaktivität ein Vielfaches der ursprünglichen Investition beträgt.“

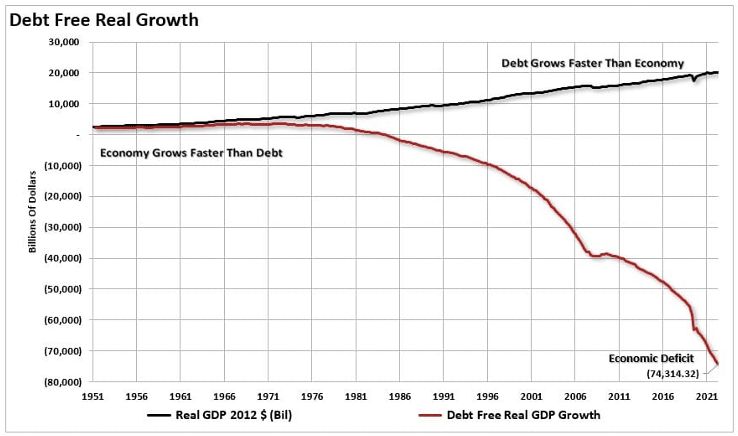

Keynes hatte mit seiner Theorie Recht. Damit Defizitausgaben wirksam sind, muss die „Rückzahlung“ der Investitionen eine höhere Rendite abwerfen als die zur Finanzierung verwendeten Schulden. Das Problem war zweifach. Erstens sollten „Defizitausgaben“ nur während einer Rezessionsphase eingesetzt werden und sich während der anschließenden Expansion in einen Überschuss umwandeln. Allerdings hielten sich die Machthaber ab Anfang der 80er-Jahre nur noch an den „Deficit-Spending-Teil“. Denn „wenn ein wenig Deficit Spending gut ist, sollte vieles besser sein“, oder? Zweitens verlagerten sich die Defizitausgaben weg von produktiven Investitionen, die Arbeitsplätze schaffen (Infrastruktur und Entwicklung), hin zu vor allem sozialer Wohlfahrt und Schuldendienst. Auf diese Weise verwendetes Geld hat eine negative Rendite.

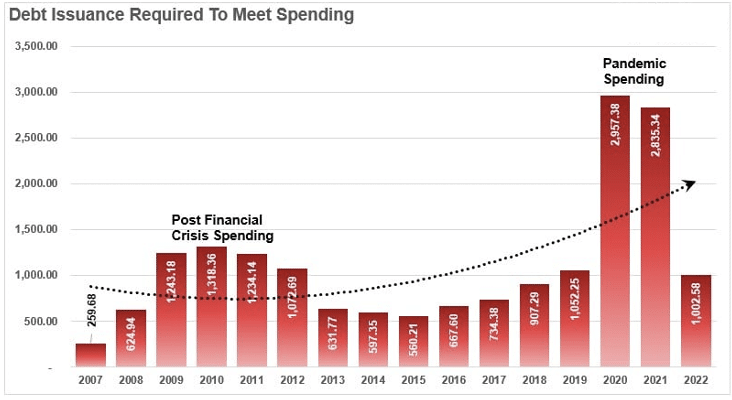

Hier ist der wahre Knaller. Im Jahr 2022 gab die Bundesregierung 6 Billionen US-Dollar aus, was fast 20 % des gesamten nominalen BIP des Landes entspricht (19,74 % um genau zu sein). Von diesen Gesamtausgaben wurden NUR 5 Billionen US-Dollar durch Bundeseinnahmen finanziert, und 1 Billion US-Dollar wurde durch Schulden finanziert .

Das Problem der Ausgaben

Mit anderen Worten: Da 88 % aller Ausgaben Sozialhilfe und Schuldenzinsen sind, erfordern diese Zahlungen 5,3 Billionen US-Dollar der 5 Billionen US-Dollar (oder 105 %) der Einnahmen. Sehen Sie hier das Problem? (Wenn Sie auf den Finanzmärkten Kredite von anderen aufnehmen, um Verpflichtungen zu begleichen, die Sie sich nicht leisten können, spricht man von einem „Ponzi-System“.)

Dies ist eines der Probleme der MMT (Modern Monetary Theory), bei der davon ausgegangen wird, dass „Schulden und Defizite keine Rolle spielen“, solange es keine Inflation gibt. Diese Prämisse hält jedoch nicht stand, wenn man die Schulden- und Wirtschaftswachstumstrends berücksichtigt.

Der Anstieg der Staatsverschuldung wurde lange Zeit für die Ausweitung von Sozialhilfeprogrammen und letztendlich für einen höheren Schuldendienst verschwendet, was zu einer effektiv negativen Kapitalrendite führte. Je größer der Schuldensaldo ist, desto destruktiver ist er für die Wirtschaft, da immer mehr Dollar von produktiven Vermögenswerten in den Schuldendienst umgeleitet werden.

Die Bedeutung der Verschuldung gegenüber dem Wirtschaftswachstum ist offensichtlich, wie unten gezeigt. Seit 1980 ist der Gesamtanstieg der Verschuldung auf ein Niveau gestiegen, das derzeit das gesamte Wirtschaftswachstum an sich reißt. Da die Wirtschaftswachstumsraten jetzt auf dem niedrigsten Stand seit Beginn der Aufzeichnungen sind, führt die Schuldenveränderung weiterhin dazu, dass mehr Steuergelder von produktiven Investitionen in den Dienst der Schulden und des Sozialschutzes gelenkt werden.

Probleme der MMT (Modern Monetary Theory)

Wenn man es relativiert, kann man beginnen, das größere Problem zu verstehen, das dem Wirtschaftswachstum zugrunde liegt.

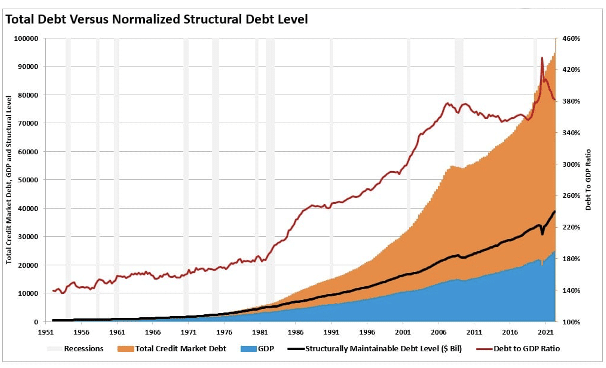

Es überrascht nicht, dass es der keynesianischen Politik nicht gelungen ist, ein breit angelegtes Wirtschaftswachstum anzukurbeln. Diese Fiskal- und Geldpolitik, von TARP über QE bis hin zu Steuersenkungen, verzögerte nur den letztendlichen Clearing-Prozess. Leider hat die Verzögerung nur zu einem größeren Problem für die Zukunft geführt. Wie von Zerohedge bemerkt: „… dass niedrigere Kreditkosten aufgrund der geldpolitischen Lockerung der Zentralbanken die Länder dazu ermutigt hatten, neue Schulden aufzunehmen. Komischerweise macht dies dadurch steigende Zinsen noch unmöglicher, da die Welt kaum eine 100-prozentige Verschuldung des BIP tragen kann, geschweige denn das Dreifache.“

Letztendlich wird der Clearing-Prozess sehr umfangreich sein. Eine Rückkehr zu einem strukturell beherrschbaren Schuldenniveau würde eine Reduzierung um fast 50 Billionen US-Dollar gegenüber dem derzeitigen Niveau erfordern.

Der Clearing Prozess

Wenn man es relativiert, kann man beginnen, das größere Problem zu verstehen, das dem Wirtschaftswachstum zugrunde liegt.

Es überrascht nicht, dass es der keynesianischen Politik nicht gelungen ist, ein breit angelegtes Wirtschaftswachstum anzukurbeln. Diese Fiskal- und Geldpolitik, von TARP über QE bis hin zu Steuersenkungen, verzögerte nur den letztendlichen Clearing-Prozess. Leider hat die Verzögerung nur zu einem größeren Problem für die Zukunft geführt. Wie von Zerohedge bemerkt: „… dass niedrigere Kreditkosten aufgrund der geldpolitischen Lockerung der Zentralbanken die Länder dazu ermutigt hatten, neue Schulden aufzunehmen. Komischerweise macht dies dadurch steigende Zinsen noch unmöglicher, da die Welt kaum eine 100-prozentige Verschuldung des BIP tragen kann, geschweige denn das Dreifache.“

Letztendlich wird der Clearing-Prozess sehr umfangreich sein. Eine Rückkehr zu einem strukturell beherrschbaren Schuldenniveau würde eine Reduzierung um fast 50 Billionen US-Dollar gegenüber dem derzeitigen Niveau erfordern.

Das ist der „große Neustart“, den viele als „Endspiel“ vorhergesagt haben.

Die wirtschaftlichen Belastungen eines solchen Schuldenabbaus wären verheerend. Das letzte Mal, dass eine solche Umkehr stattfand, wurde als „Große Depression“ bezeichnet.

Dies ist einer der Hauptgründe dafür, dass das Wirtschaftswachstum weiterhin auf einem niedrigeren Niveau verlaufen wird. Das deutet darauf hin, dass wir eine Wirtschaft erleben werden mit: häufigeren Rezessionskonflikten, niedrigeren Aktienmarktrenditen und ein stagflationäres Umfeld, da das Lohnwachstum unterdrückt bleibt, während die Lebenshaltungskosten steigen. Veränderungen in der Beschäftigungsstruktur, der Demografie und der Deflationsdruck aufgrund von Produktivitätsänderungen werden diese Probleme verstärken.